作者:Nial Fuller

翻译:学长

Pinbar

在分析市场行情时,我专注于寻找那些在市场关键点形成的明显价格行为(Price Action, PA)交易策略。当然,要识别和掌握哪些情况构成“明显”的高概率PA形态和汇合点,这需要通过课程教学和个人的盯盘学习来实现。然而,这并不意味着需要经过漫长的学习过程。一旦发现一个高概率的PA信号,可以开始对信号形成时的市场结构和背景进行分析,检查是否符合我们之前列出的几个汇合条件。如果符合两个或以上的条件,就可以有根据地用资金进行一次值得的交易。

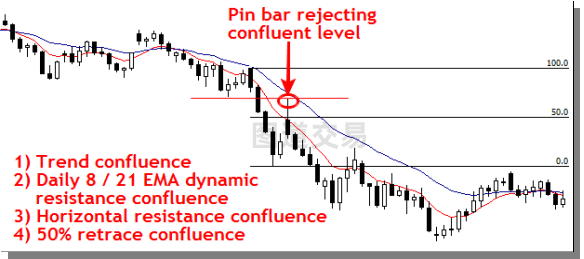

以EUR/USD日线图为例,出现了一个明显的锤子十字星,同时有四个汇合条件支持这一信号:

- 这个Pinbar代表的空头意味与主导趋势一致,因此强烈暗示跟随市场趋势卖出。

- 这个Pinbar明显提示价格遭遇8和21EMA这一动态阻力的强烈打压。

- 这个Pinbar同时也受制于一个水平的阻力位。

- 这个Pinbar也明显遭遇前一下跌波的50%回弹位的打压。

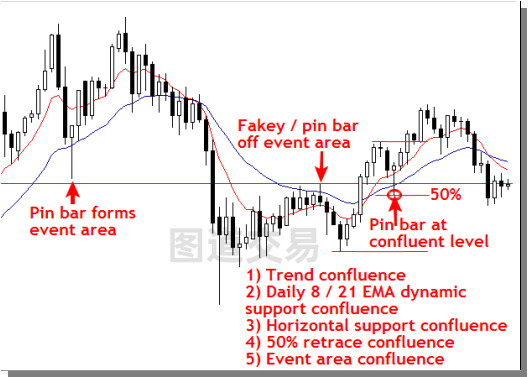

在下一例中,现货黄金日线图上出现了一个Pinbar,并得到了上述所有五个汇合条件的支持:

- 该Pinbar与近期形成的上升趋势汇合一致,指示我们应跟随市场趋势做多。

- 该Pinbar也清晰地表明8和21EMA动态支撑对价格提供了强烈支撑。

- 该Pinbar位于一个关键水平位置,从而获得支撑。

- 该Pinbar还明确显示在前一上升波的50%回调位获得强烈支撑。

- 该Pinbar出现在最近形成的明确的事发区域。

通过以上实例,您应已对在汇合水平上交易价格行为(PA)策略有了基本认识。本课程已为您揭示了我核心的交易理念:在市场中发现汇合水平,并利用那些明显、清晰的PA信号进行交易。如果您希望进一步了解如何在汇合水平上交易有效、清晰的PA策略,请访问我的PA交易课程。

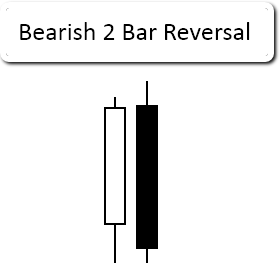

2K反转组合与吞没线组合在趋势反转的PA信号方面有异曲同工之妙。这两种信号的主要区别在于,2K反转并不一定要求第二根蜡烛完全吞没前一根蜡烛,而吞没线组合则必须至少吞没前一根蜡烛。

2K反转组合所反映的心理逻辑较为直接。对于2K空头吞没形态,第一根蜡烛通常表现为多头阳线,且收盘价接近前一根蜡烛的最高点。这种形态让多头投资者相信市场将继续上涨,但事实上,这只是空头力量的骗局。第二根蜡烛开盘后迅速下跌,并一路扫掉多头的止损。第二根蜡烛的收盘价应低于盘中最低点,且最好低于第一根蜡烛的开盘价。

2K反转组合可以在任何品种市场、任何时间框架中出现。然而,这并不意味着所有2K反转组合所传达的市场信息都是相同的。并非所有的2K反转组合都具有相同的效用。

最理想的2K反转组合是在一个强势趋势过程中,在合理的回撤区域内出现的回撤。例如下图:

2K反转组合是那些密切关注摆荡点附近的交易者所期待的转折信号。对于空头而言,应等待在摆荡高点附近入场;而对于多头,则应守在摆荡低点,等待时机。如果不按照这些规则交易作为延续信号的2K反转组合,那么这种交易行为属于冒险。

在许多情况下,2K反转组合会成为趋势方向反转的催化剂。以下是一个例子。我们可以清楚地观察到,在明显的2K反转形成之前,市场经历了强劲的多头趋势。

对于价格行为(PA)交易者来说,2K反转组合是一种易于在图表上识别的简单模式。接下来的学习重点是确定2K反转组合的最佳交易位置,以及一旦进入市场后,如何有效地管理交易。

Hikkake 形态简介

我目前正在阅读彼得·布兰特(Peter Brandt)所著的《专业商品交易者的日记》,并在其中发现了有关 hikkake 形态的描述。尽管 hikkake 通常被称为日本蜡烛图形态,但实际上,它也可以应用于普通的柱状图上,因为它并不依赖于开盘和收盘水平。

最早关于 hikkake 的记录是由著名的大宗商品交易师丹尼尔·切尔勒(Daniel Chesler)在 2004 年 4 月的《活跃交易者杂志》文章中提出的。hikkake 在日语中的意思是“陷阱”或“诱捕”,它是一个日内形成的假突破形态。无论在牛市还是熊市中,它都可以作为持续形态或反转形态,并为你提供买入或卖出的机会。

Hikkake 形态详解

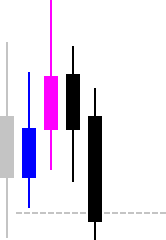

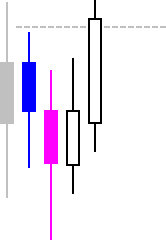

此形态由两根蜡烛(尽管第一根蜡烛还需参考之前的一根)组成。第一根蜡烛(下图中的蓝色蜡烛)是一个孕线——它的最高点比前一根蜡烛的最高点低,最低点比前一根蜡烛的最低点高。第二根蜡烛(粉色)作为空头信号时应有更高的最高点和更低的最低点;作为多头信号时则应有更低的最高点和更高的最低点。这两根蜡烛构成了 Hikkake 形态组合,在后续出现的第三根蜡烛中,哪一根实现对内含线的高点(多头市)或低点(空头市)的实际突破,这就是交易的触发点。

图例中标出了突破线(虚线),当第二根蜡烛完成并确认形态后,后续的任何烛线若与第二根蜡烛方向相反且突破虚线水平收盘,即构成交易信号。

如图所示,蜡烛的方向(开盘/收盘关系)实际上并不关键。Hikkake 形态在外汇交易中应用广泛,因为它不依赖于蜡烛的开盘与收盘价。在外汇市场,这种形态效果显著,因为开盘和收盘通常在一周内仅出现一次。

交易策略

从上述例子可以看出,涉及 Hikkake 的交易策略相当直接。交易者可以在内含线的高点或低点设置买入止损(buy stop)或卖出止损(sell stop)交易单。止损应设置在形态的第二根蜡烛的高点(空头时)或低点(多头时)。止盈可以根据交易者的个人喜好设定。止损的推进可以以原始止损值的1倍、2倍、3倍逐步调整,此外,跟踪止损也是一种选择。

在深入探讨Hikkake交易模式的具体实例之前,我们首先对图表中的元素进行标识。在此,孕线以蓝色突出显示,而随后的Hikkake烛线则采用粉色标注。需要注意的是,亮绿色的内含烛线并不满足“更高的高点及更高的低点”或“更低的低点及更低的高点”这一判定标准,故而不构成有效的Hikkake模式。

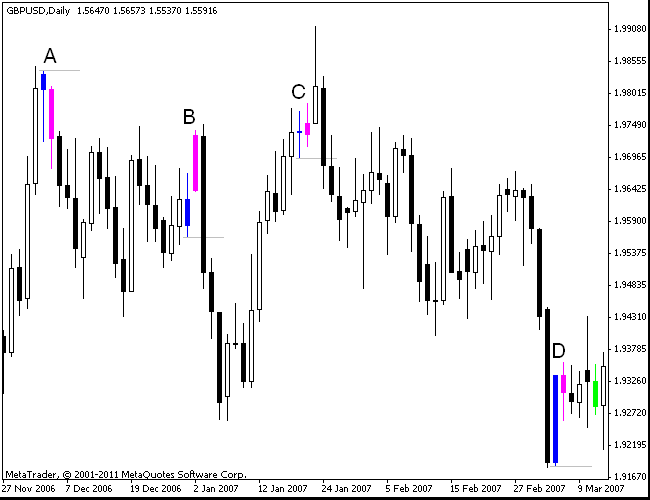

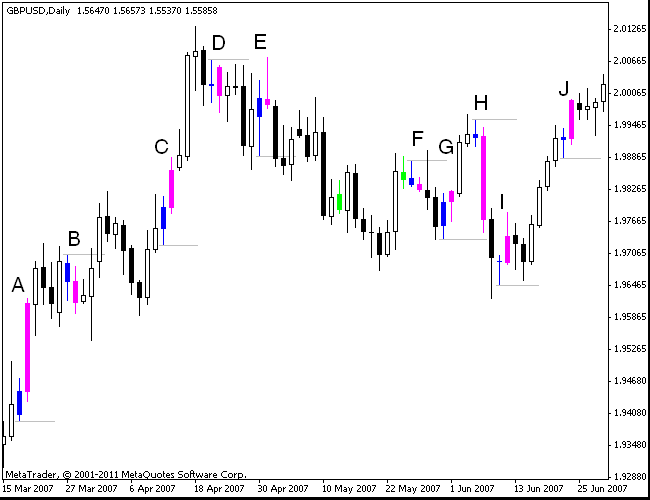

以下呈现的是2006年11月至2007年3月英镑/美元日K线图。需强调的是,所选案例并非刻意筛选出的最理想或最规范形态,而是实际交易中可能遇到的普遍情况。在此期间,形态A和D均未因出现符合条件的第三根烛线而触发。形态B在后续烛线的确认下触发,并在两个交易日内实现了与止损距离等额的目标收益。形态C则在触发后经过五天的走势,达到了一倍止损距离的目标。

在第二张图表中,我们审视了2007年3月至6月期间英镑/美元的日K线走势。该图表揭示了众多Hikkake模式,尤其值得关注的是那些未能触发的实例。具体来看,形态A、C、D、G、H、I及J均未达到触发条件。

形态B在次交易日得到确认,并在第四个交易日实现了与止损距离等额的目标盈利。形态E则展示了一个较为长期的演变过程,尽管在首个交易日即被触发,但其盈利目标直至第13天才得以实现。

特别地,形态F构成了一例不幸的交易,它在首个交易日经历了触发并迅速触及止损。值得注意的是,这是两张图表分析中唯一一个失败的案例(在此强调,所有交易操作均应严格遵守止损原则)。

结论

Hikkake模式并非万能的交易形态,其在提供交易机会方面的频次相对有限。然而,该模式具备高度的灵活性,为交易者创造了挂单交易的可能性。实证研究表明,Hikkake模式是一种值得信赖的信号,对于精于市场分析的交易者而言,其潜在价值值得深入挖掘和利用。